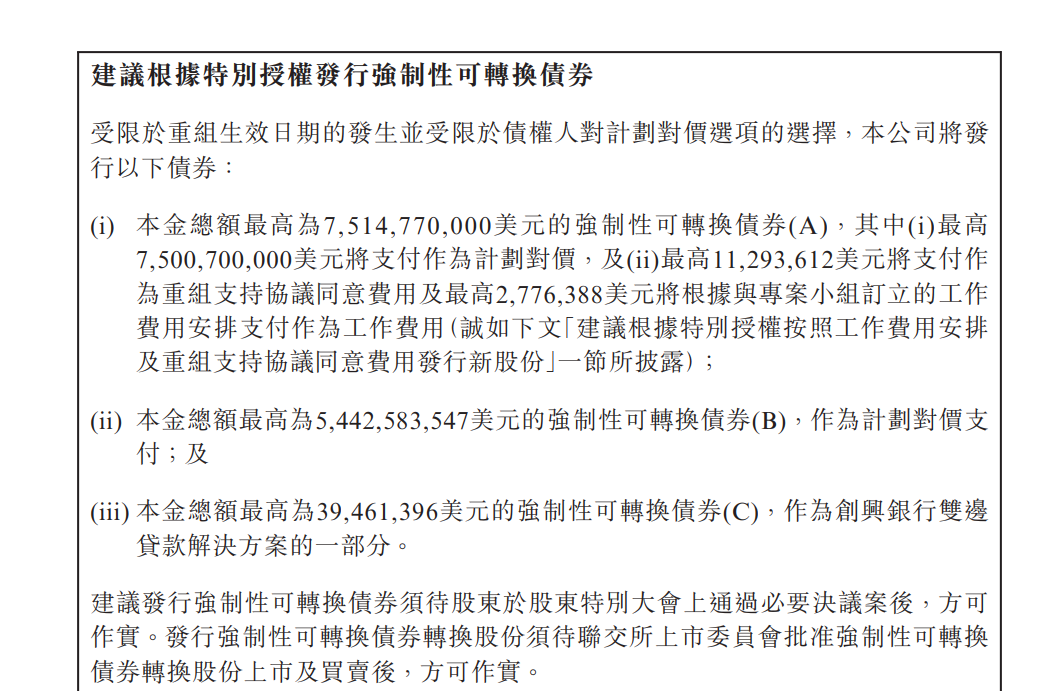

11月14日,碧桂园发布公告称,受限于重组生效日期的发生并受限于债权人对计划对价选项的选择,公司将发行以下债券:本金总额最高约为75.15亿美元的强制性可转换债券(A),其中最高约75亿美元将支付作为计划对价,最高约1129.36万美元将支付作为重组支持协议同意费用及最高约277.64万美元将根据与项目小组订立的工作费用安排支付作为工作费用;本金总额最高约54.43亿美元的强制性可转换债券(B),作为计划对价支付;本金总额最高约为0.39亿美元的强制性可转换债券(C),作为创兴银行双边贷款解决方案的一部分。

图片来源:公司公告

碧桂园表示,建议发行强制性可转换债券须待股东在股东特别大会上通过必要决议案后,方可作实。发行强制性可转换债券转换股份须待香港联交所上市委员会批准强制性可转换债券转换股份上市及买卖后,方可作实。

(文章来源:中国证券报·中证金牛座)

文章来源:中国证券报·中证金牛座

原标题:最高近130亿美元!碧桂园拟发行强制性可转换债券