在当前全球经济弱复苏、能源转型加速与地缘格局深刻演变的背景下,全球原油市场正面临结构性重构。受益于南美地缘风险加剧,本周以来,国内外原油期货溢价水平提升,进而推动油价小幅反弹。不过,面对供应过剩担忧,原油缺乏持续上行动力。预计未来供应宽松格局下,原油市场仍将继续承压,地缘扰动难以扭转其弱势趋势。

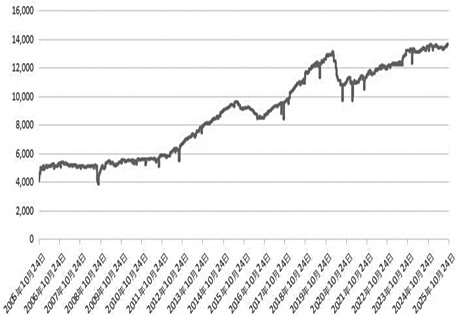

图为美国原油产量走势(单位:千桶/日)

宏观面持续压制

目前,美国政府“停摆”仍在持续,政府部门职能缺位加剧了财政不确定性风险。尽管短期内未对能源供应链造成直接冲击,但削弱了市场对美国经济韧性的信心,间接抑制了风险偏好。与此同时,尽管美联储在9月和10月连续降息以释放流动性,但资金未能有效传导至实体需求端。全球制造业PMI持续在荣枯线附近徘徊,导致原油终端消费预期不断被下修。宏观层面尚未出现实质性改善,难以推动油价趋势性上行。

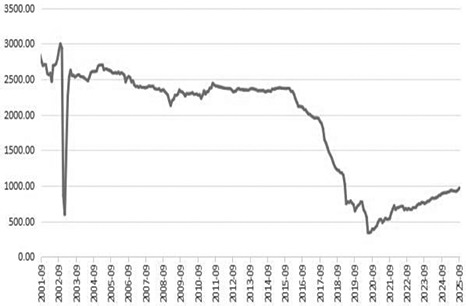

地缘政治方面,市场风险溢价显著回落。巴以冲突于10月中旬达成停火协议,中东紧张局势阶段性降温,削弱了此前对霍尔木兹海峡航运安全的担忧,地缘风险溢价消退。与此同时,欧美国家对俄罗斯能源领域的制裁持续加码,第19轮制裁已扩展至液化天然气领域,并重点打击俄罗斯石油公司和卢克石油公司等核心出口企业,理论上应造成供应缺口。但现实是,印度等亚洲买家已提前调整采购策略,转向中东与非洲原油,全球供应链展现出较强韧性,实际供应中断风险低于预期。俄乌冲突虽仍在持续,但市场已逐步消化其长期性影响,边际效应递减。反倒是南美地缘风波有所升温,美国与委内瑞拉的军事冲突风险增加或引发局部供应扰动。虽然委内瑞拉作为全球第一大原油储量国家,但该国实际产出量却不足100万桶/日,区域产量占比较小,尚不足以改变全球供需平衡。总体看,地缘因子从“高波动驱动”转向“结构性扰动”,对原油支撑力度明显弱化。

产业基本面主导

“欧佩克+”产油国自2025年3月以来已连续8次增产,10月会议再度决定上调产量13.7万桶/日,全年增量预计达133万桶/日,主要来自沙特、俄罗斯、哈萨克斯坦和阿联酋。更关键的是,非OPEC国家供应增长迅猛,美国、加拿大、巴西与圭亚那四国合计增产约110万桶/日,远超全球约88万桶/日的需求增量。尤其是美国周度产量攀升至1360万桶/日,创历史新高。

与此同时,需求端季节性转弱特征明显。北半球进入秋冬季后,交通用油需求自夏季峰值回落,尽管取暖油和船用燃料油提供一定支撑,但难以抵消整体消费下滑。国际能源署(IEA)已将2025年全球石油需求增长预测从110万桶/日大幅下调至70万桶/日,凸显中长期需求前景的不确定性。新能源替代加速、电动车渗透率提升及能效改善,进一步压制原油增长空间。供需错配直接反映在库存端,全球石油库存已连续数月高于5年均值,给油价带来实质性压制。

图为2001—2025年委内瑞拉原油月度产量走势(单位:千桶/日)

综上所述,原油市场的主导逻辑已从宏观与地缘驱动转向产业基本面主导。当前核心矛盾在于“供应刚性增长”与“需求弹性不足”的长期失衡。尽管地缘风险仍存,但全球供应链调整能力较强,短期难现大规模断供。长期来看,原油市场将持续承压运行。(作者单位:宝城期货)

(文章来源:期货日报)