引言:

2025年以来,银行全收益指数年内累计涨幅超15%,部分投资者对银行股短期估值存在担忧。估值水平上升后,银行之后修复空间如何理解?股息率因股价上涨而降低,是否会对依赖股息收入的长期配置资金吸引力降低?

我们先来看一组数据。

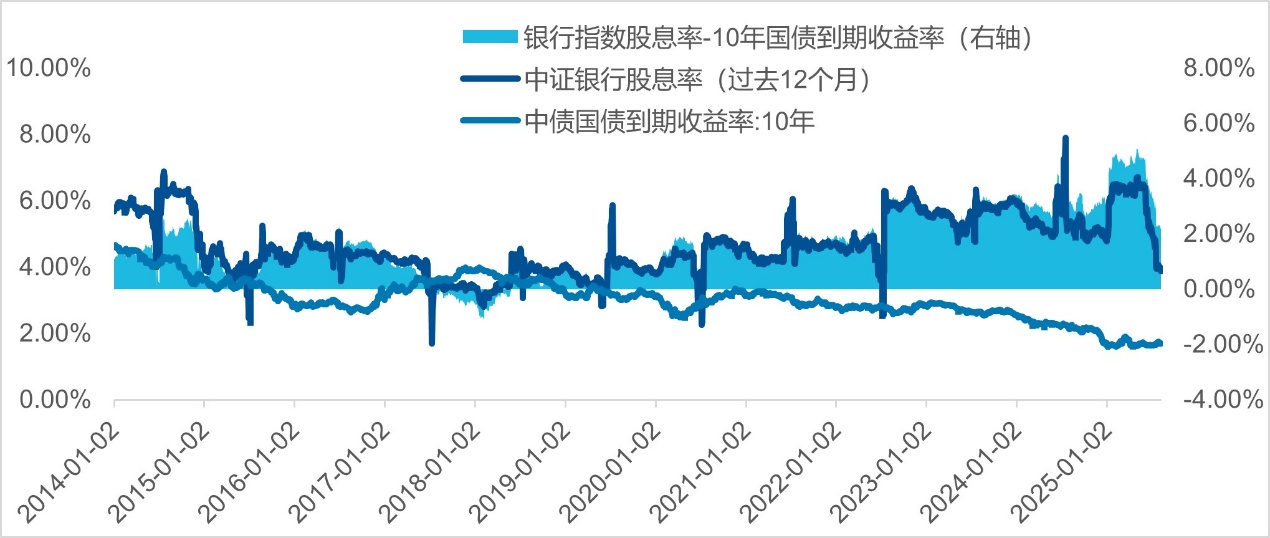

银行股息率仍具吸引力。银行指数股息率从2024年初的6%降至当前4%,但仍显著高于10年期国债收益率(1.7%)。在“资产荒”背景下,仍是险资等长期资金的核心配置方向。

市净率(PB)修复至历史中枢。当前银行板块的PB估值水平0.74x,仍不足1Xpb,处于过去10年中枢水平。

2024年以来,中证银行指数的PB估值

数据来源:Wind,截至2025年8月8日

如何看待银行股合理估值?

维度一:看银行收益率与ROE

拉长周期来看,银行股投资回报率近似等同于获取银行ROE(2012年以来年化收益率约13%);但2020年以来银行持有年化回报率(约7.7%)与稳健ROE(约10%)存在明显背离,这表明当前银行股仍处在估值“填权”过程。

维度二:以海外银行为鉴,国内上市银行估值提升存在合理性

(1)从盈利能力维度,国内四大行ROE水平与美国相近

从ROE维度,2024年国内四大行ROE水平为10.2%,美国四大行ROE为11.3%。其中,中、美四大行ROA分别为0.77%、0.95%。但从估值维度来看,当前国内四大行平均静态估值为0.76xPB,远不及美国四大行(1.55xPB)。

若仅从盈利能力的线性外推,无论从ROA还是ROE来比较,国内四大行估值修复至1倍是存在合理性的(国内大行的估值水平基本锚定了上市银行平均估值水平)。

(2)基于股息率角度,中国四大行业绩和分红相较于海外更具备确定性

从股息率来看,国内四大行股息率为4.1%(十年期国债收益率为1.7%),美国四大行股息率为2.0%,低于十年期美债收益率(4.35%)。基于分红及业绩稳定性维度,在当前股息率策略下,国内银行相较于海外四大行更应给予确定性估值溢价:

①国内银行分红率稳定性更优:从分红率来看,2024年国内四大行为30%,并且连续多年不变。反观美国四大行,2024年平均分红率为28%,不及国内四大行,且分红率波动大,例如2020年平均分红率为53%,但2021年平均分红率为19%。分红率的波动,也意味着股息率的相对不确定性。

②国内银行业绩确定性更强:从业绩表现来看,2015年以来国内四大行的归母净利润同比增速标准差为3.1%,而美国四大行的标准差为43%,也意味着业绩的可预测性更低。如果以拨备覆盖率去衡量“业绩调节”储备情况,2024年国内四大行平均拨备覆盖率为238%,而美国四大行为215%,侧面也验证了国内四大行更强的稳定业绩能力。

当前银行板块股息率约4%,远超约1.7%的十年期国债收益率

数据来源:Wind,截至2025年8月8日

需要注意的是,美国四大行估值虽然可以作为借鉴,但并不具备完全可比性。实际上,中美银行在展业范畴上,就具备本质差别:国内金融机构为分业经营,但美国银行业是混业经营,且资金使用工具更为丰富,这也就意味着美国银行业对于经济周期的反应是更具备弹性的(主要来自于非息业务收入,投行业务、财富管理业务等等)。经济环境、资产结构、收入结构差异下,仅仅以ROE水平去对标估值并不完全合理。

(文章来源:界面新闻)