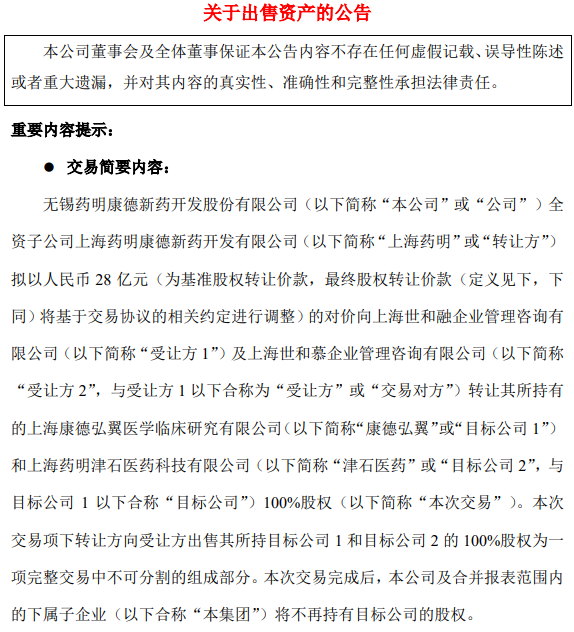

10月26日晚,药明康德(603259.SH)公告称,公司全资子公司上海药明拟以28亿元的基准股权转让价款转让医疗资产,受让方均系高瓴投资通过旗下私募股权基金为本次交易目的新设立的公司。

交易详情为,上海药明向上海世和融企业管理咨询有限公司及上海世和慕企业管理咨询有限公司转让其持有的上海康德弘翼医学临床研究有限公司(以下简称康德弘翼)和上海药明津石医药科技有限公司(以下简称津石医药)100%股权。

此外,本次交易以28亿元作为基准股权转让价款,并且根据康德弘翼、津石医药于放款日的运营资本、现金负债等财务情况,以及2026年至2028年的业绩完成情况,确定最终股权转让价款。

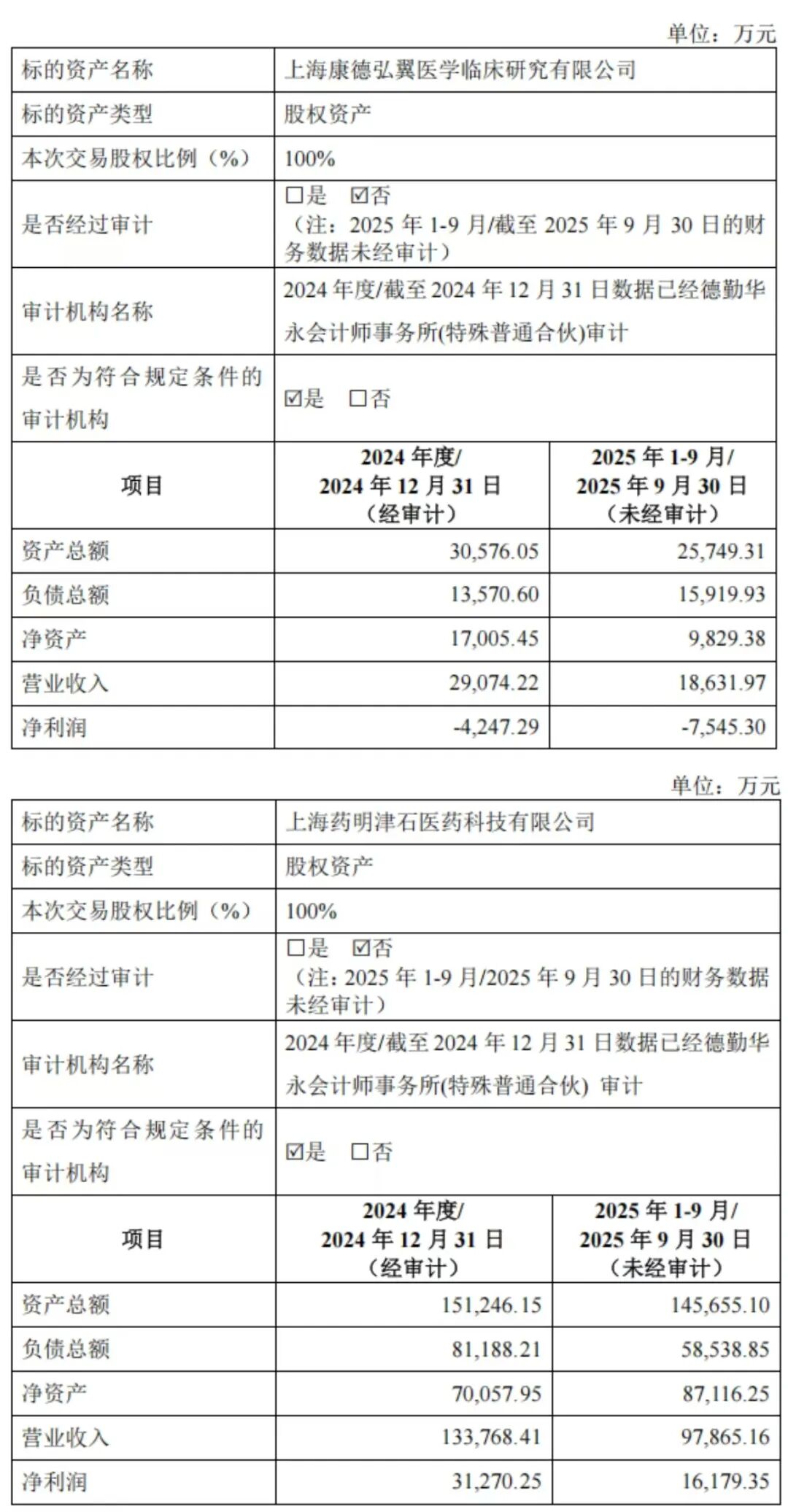

公告显示,津石医药及康德弘翼主要经营临床研究服务业务。截至2025年9月末,康德弘翼、津石医药的资产总额分别为2.57亿元、14.57亿元,净资产分别为9829.38万元、8.71亿元。

业绩方面,2024年及2025年前三季度,康德弘翼的营业收入分别为2.91亿、1.86亿,净利润分别为-4247.29万元、-7545.30万元;津石医药的营业收入分别为13.38亿、9.79亿,净利润分别为3.13亿元、1.62亿元。

对于本次交易,药明康德表示是基于聚焦CRDMO业务模式,专注药物发现、实验室测试及工艺开发和生产服务考虑所实施,可为公司加速全球化能力和产能的投放提供资金支持,符合公司发展战略和长远利益。

经初步测算,本次交易最终实施完成产生的收益预计将超过公司最近一个会计年度经审计净利润的10%(即约9.45亿元),预计将对公司2025年度净利润产生较大积极影响。

事实上,为聚焦核心业务,药明康德近期“瘦身”动作频繁,已多次剥离医疗领域的非核心资产。

2024年12月24日,药明康德将旗下美国WuXi ATU和英国Oxford Genetics的全部股权出售给美国基金Altaris。

2025年1月17日,药明康德宣布将位于佐治亚州亚特兰大和明尼苏达州圣保罗的两个医疗器械测试工厂出售给医疗技术测试、临床和监管咨询公司NAMSA。

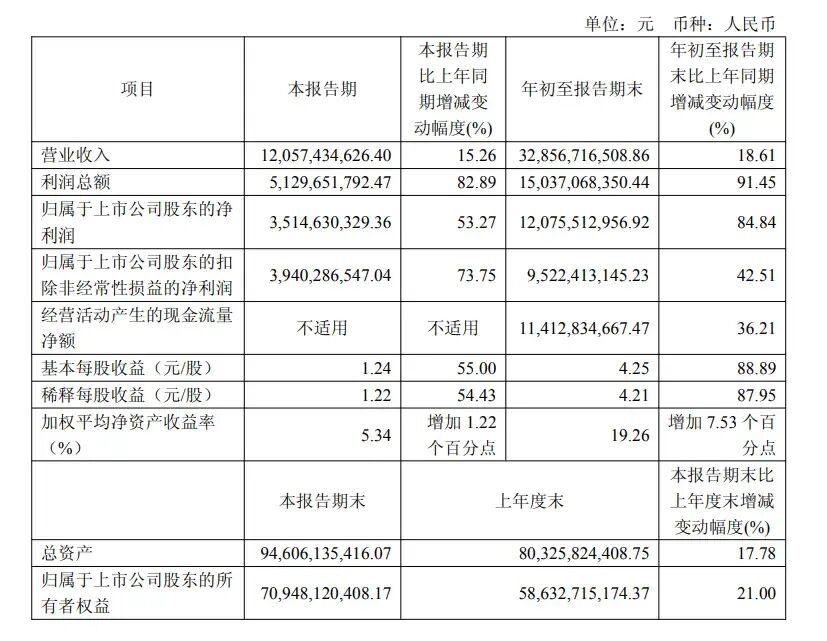

值得一提的是,上述资产出售公告发布同日,药明康德还发布了三季报。公司前三季度实现营业收入328.57亿元,同比增长18.61%;归属于上市公司股东的净利润120.76亿元,同比增长84.84%。其中,公司第三季度实现营业收入120.57亿元,同比增长15.26%;归属于上市公司股东的净利润35.15亿元,同比增长53.27%。

每日经济新闻综合自财联社、澎湃新闻、公开信息等

(文章来源:每日经济新闻)